Da noi assistenza alla compilazione della dichiarazione e volture catastali

Che cos’è

La successione è un evento attraverso il quale uno o più soggetti subentrano in tutti i rapporti giuridici, attivi e passivi, di cui era titolare il de cuius, esclusi i crediti e debiti con carattere strettamente personale.

Chi è obbligato a presentare la dichiarazione di successione

- I chiamati a titolo di erede, sia per legge che per testamento, anche se non hanno ancora accettato l’eredità, purchè non vi abbiano espressamente rinunziato

- i legatari

- gli amministratori di eredità

- i curatori di eredità giacente

- gli esecutori testamentari

- gli immessi nel possesso temporaneo dei beni, in caso di assenza o di morte presunta.

Tali soggetti devono presentare una sola dichiarazione. Infatti l’obbligo di presentazione è solidale tra tutti gli obbligati e si considera soddisfatto anche quando vi provveda uno solo di essi.

Esonerati

Non c’è obbligo di dichiarazione se l’eredità è devoluta al coniuge e ai parenti in linea retta del defunto e l’attivo ereditario ha un valore non superiore a 25.823 euro e non comprende beni immobili o diritti reali immobiliari.

Dichiarazione di successione

a) Legittima

La successione legittima è quella che si effettua secondo la disciplina dettata dalla legge, in quanto priva di un testamento, o quello che esiste non è valido o è stato annullato a seguito di vizi, o vi è stata rinunzia all’eredità o impossibilità di successione dei chiamati.

Eredi Legittimi

La legge stabilisce che l’eredità di devolve al coniuge, ai discendenti legittimi o naturali, agliascendenti legittimi, ai collaterali, agli altri parenti entro il sesto grado, ed infine allo Stato.

b) Testamentaria

La successione testamentaria ha titolo nel testamento, cioè in un atto col quale la persona dispone dei propri beni per il tempo della morte.

Il testamento è un atto di autonomia privata che consente ad una persona fisica di disporre dei propri beni per il tempo in cui avrà cessato di vivere, e cioè il potere di scegliere i suoi successori.

Termini e modalità di presentazione

In linea generale la dichiarazione di successione deve essere presentata entro 12 mesi dalla data di decesso salvo alcune eccezioni a tale termine.

La dichiarazione di successione può essere presentata presso l’ufficio competente, anche mediante spedizione per raccomandata (in tal caso vale il giorno di consegna all’ufficio postale), in tante copie in modo che vi sia:

- una copia per l’ufficio dell’Agenzia delle Entrate;

- una copia per ogni Comune competente in base agli immobili che cadono in successione, per effettuare la variazione ICI;

- una copia per ogni Ufficio dell’Agenzia del Territorio competente in base agli immobili che cadono in successione;

- una copia in bollo per ogni istituto di credito con cui il defunto intratteneva rapporti finanziari.

Modello

La dichiarazione deve essere compilata su apposito modulo “modello 4” reperibile presso ogni ufficio dell’Agenzia dell’Entrate o sul ns. sito internet direttamente nella sezione Moduli.

Il modello può anche essere riprodotto in fotocopia o in formato di tipo elettronico. In caso di utilizzo di modello differente la dichiarazione risulterà nulla.

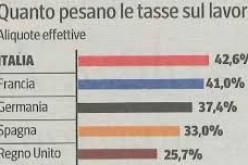

Imposte

Sul valore complessivo dei beni e dei diritti compresi nell’asse ereditario si applicano le seguenti aliquote:

- 4% per i coniugi ed i parenti in linea retta (figli, genitori, nonni, nipoti, ecc.), con franchigia di 1.000.000 di euro per ogni beneficiario;

- 6% per fratelli e sorelle, con franchigia di 100.000 euro per ciascun beneficiario;

- 6%, senza franchigia, per i parenti in linea collaterale fino al 4° grado (zii, cugini, ecc.) e gli affini sino al 3° grado (suoceri, generi, nuore, ecc.);

- 8%, senza franchigia, per tutti gli altri soggetti.

In presenza di beni immobili, sono dovute anche l’imposta ipotecaria (2% sul valore lordo degli immobili) e l’imposta catastale (1% sul valore lordo degli immobili); nel caso tratti di “prima casa”, tali imposte sono pari a € 168 euro ciascuna. Sono dovute l’imposta di bollo di € 58,48 e la tassa ipotecaria di € 35 per ogni ufficio del Territorio territorialmente competente.

Documenti necessari

- Certificato di morte

- fotocopia del documento di identità e codice fiscale del de cuius;

- fotocopia del documento di identità e codice fiscale di tutti gli eredi;

- visure catastali e/o fotocopia atti di provenienza relativi ai beni immobili (fabbricati e/o terreni) posseduti dal deceduto;

- per i terreni, certificato di destinazione urbanistica rilasciato dal Comune dove è ubicato il terreno;

- certificazione della banca o posta del patrimonio mobiliare del de cuius alla data del decesso;

- copia atti notarili relativi a donazioni poste in essere dal deceduto nell’arco della vita;

- copia autentica del testamento in presenza di successione testamentaria;

- atto di rinuncia all’eredità (redatto da un cancelliere del tribunale o da notaio), qualora una degli eredi non voglia accettare l’eredità.